青岛银行上半年信用卡发卡量同比减少万张联合放贷涉嫌异地放贷近亿元

消费日报网讯(记者卢岳)8月29日,青岛银行披露了2024年半年度报告,上半年青岛银行实现营业收入71.28亿元,同比增长11.98%;归属于母公司股东的净利润为26.41亿元,同比增长13.07%。

从具体业务来看,青岛银行零售银行业务出现增收不增利的窘况,2024年上半年,青岛银行零售银行业务的营业收入由2023年上半年的17.43亿元上涨至19.14亿元,其营业利润由2023年上半年的7.46亿元下滑至6.12亿元。

与此青岛银行的贵金属和衍生金融资产均出现大幅下滑。2024年上半年,青岛银行的贵金属由2023年上半年的1.13亿元下滑至104.6万元,同比下滑99.07%;衍生金融资产由2023年上半年的1.05亿元下滑至5735.7万元,同比下滑45.25%。

在理财业务方面,近年来,青岛银行发行的理财产品数和销售额均出现大幅缩减。2019-2023年及2024年上半年,青岛银行的发行的理财产品数分别为2034只、1820只、1594只、508只、520只,发行的理财产品销售额分别为4137.77亿元、5457.9亿元、7384.63亿元、6780.85亿元、6184.92亿元、2876.19亿元。

记者发现,近年来,青岛银行信用卡新增发卡量逐年萎缩,催收等相关投诉不断。青岛银行与多家全国展业的金融机构联合放贷,致使互联网贷款业务大增,或涉嫌异地放贷2.78亿元。

信用卡新增发卡量同比减少近7万张,催收等相关投诉不断

近年来,青岛银行的信用卡业务发展并不顺利。2024年上半年。青岛银行的信用卡新增发卡量由2023年上半年的25.56万张下滑至18.26万张,期间减少7.3万张。另外,近年来,青岛银行的新增发卡量亦是逐年萎缩,2019-2023年,青岛银行的信用卡新增发卡量分别为112.4万张、73.26万张、96.45万张、65.08万张、45.35万张。

与此青岛银行的信用卡未使用额度也在大幅增加,2019-2023年及2024年上半年,青岛银行的信用卡未使用额度分别为50.46亿元、62.93亿元、129.77亿元、184.41亿元、231.06亿元、251.56亿元。

信用卡业务萎缩的下半年青岛银行要全面终止美团联名信用卡合作。2024年6月28日,青岛银行发布的《青岛银行关于终止美团联名信用卡合作》显示,因联名信用卡合作业务调整,现与联名方(合作方:上海两心科技有限公司)合作终止,青岛银行将于2024年6月30日起停止发行美团联名信用卡,卡种包括美团信用卡、美团无界卡。

中止信用卡合作的之余,记者发现,青岛银行关于信用卡收取手续费、催收方面的投诉不断。

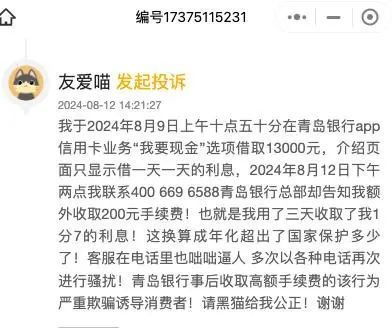

图片来源:黑猫投诉,金融消费者投诉信用卡利息高,13000元借款三天需要收取手续费200元。

另外一位投诉编号为“17367854654”的青岛银行金融消费者也抱怨称,“他的青岛银行信用卡是每月21号还款日,总账单30297元,他在还款日之前还款24900元,还有9607未还。他在7月31号向青岛银行全额还款,而9607元借款10天的利息为420.58元。”

图片来源:黑猫投诉【下载黑猫投诉客户端】,金融消费者投诉信用卡利息高,9607元借款10天的利息420.58元。

黑猫投诉显示,一位投诉编号为“17375115231”的青岛银行金融消费者在黑猫投诉上抱怨称,“2024年8月9日,他在青岛银行APP信用卡业务“我要现金”选项借取13000元,介绍页面只显示借一天的利息。2024年8月12日,他联系青岛银行总部却告知他额外收取200元手续费,也就是用了三天收取了他1分7的利息。”

记者根据计算,上述第一位金融消费者(仅仅按手续费费计算)的实际年利率为187.18%。第二位金融消费者的实际年利率为159.79%。这样一来,青岛银行的信用卡综合利率或超过24%监管红线,其手续费涉嫌变相加重借款成本。

《最高人民法院关于审理民间借贷案件适用法律若干问题的规定》(2015年施行)第三十条规定:“出借人与借款人既约定了逾期利率,又约定了违约金或者其他费用,出借人可以选择主张逾期利息、违约金或者其他费用,也可以一并主张,但总计超过年利率24%的部分,人民法院不予支持。”

近年来,我国先后出台了《互联网金融贷后催收业务指引》、《互联网金融逾期债务催收自律公约(试行)》等多个政策,规范金融机构的催收行为,但“催收”现象仍存在。

信用卡业务催收背后,记者发现,青岛银行的资产质量承压。2024年上半年,青岛银行的不良贷款由2023年上半年的32.92亿上涨至37.89亿,其不良贷款率亦由2023年上半年的1.14%上涨至1.17%。

不仅如此,青岛银行的逾期3个月以内和1年以上至3年的贷款和逾期率均出现攀升。具体来看,2024年上半年,青岛银行逾期3个月以内的贷款由2023年上半年的14.64亿元上涨至17.75亿元,占贷款的比例亦由0.51%上涨至0.54%;青岛银行逾期1年以上至3年的贷款由2023年上半年的10.59亿元上涨至14.23亿元,占贷款的比例亦由0.37%上涨至0.44%。

另外,2024年上半年,青岛银行的正常类贷款迁徙率由2023年上半年的1.06%上涨1.23%,关注类贷款迁徙率由2023年上半年的45.86%上涨至74.95%,次级类贷款迁徙率由2023年上半年的26.11%上涨至28.15%,可疑类贷款迁徙率由2023年上半年的21.25%上涨至53.58%。

个人互联网贷款省外余额2.78亿元,或涉嫌异地放贷

近年来,青岛银行或为寻找新的业绩增长点,与多家全国展业的金融机构联合放贷来促进业务增长。

8月22日,青岛银行在官网披露的《青岛银行个人互联网贷款业务合作情况公示》显示,青岛银行与18家金融机构及其关联企业合作来开展互联网贷款业务,合作伙伴涉及360金融项目、度小满项目、滴滴金融项目、分期乐项目等公司。

7月,上海新世纪资信评估投资服务有限公司发布的《青岛银行及其发行的公开发行债券定期跟踪评级报告》显示,青岛银行开展互联网贷款业务主要采用助贷模式,即主要通过与第三方平台合作进行导流获客,对部分子产品引入融资性担保公司或保险公司进行增信,获客合作方主要包括字节、度小满、360等头部互联网平台。

《评级报告》指出,青岛银行亦与互联网平台采取联合贷款的方式发放个人消费类贷款。2023年末,青岛银行上半年信用卡发卡量同比减少万张联合放贷涉嫌异地放贷近亿元青岛银行的个人消费贷款余额为218.43亿元,较2022年末增长49.11亿元,增幅29.00%。在个人消费贷款余额中,青岛银行个人互联网贷款余额为133.81亿元,其中省内余额占比达97.92%。

这意味着,青岛银行的个人互联网贷款省外余额为2.78亿元

据了解,上述互联网金融机构客户群体是全国使用的用户,而青岛银行属于地方城商行,经营范围仅限于当地,不能跨地域放贷。

2021年2月20日,原银保监会发布《关于进一步规范商业银行互联网贷款业务的通知》(以下简称“《通知》”)。《通知》指出,严控跨区域经营,明确地方法人银行不得跨注册地辖区开展互联网贷款业务等。

记者就近日半年报、贷款质量下滑、信用卡业务萎缩及投诉等问题向青岛银行询问相关情况,截至发稿未获回复。